Shuningdek qarang

12.01.2026 10:56

12.01.2026 10:56Почему бы S&P 500 не расти, если экономика в порядке? Консенсус-прогноз экспертов Bloomberg предполагает ее расширение на 2% в 2026. Goldman Sachs считает, что будет еще лучше +2,5%. Для инвесторов стакан наполовину полон. Тем более что ФРС собирается и дальше снижать ставки, а доходность казначейских облигаций при этом все еще высока. Если бы она падала, на рынок проникли бы опасения по поводу приближающейся рецессии. А так все хорошо, прекрасная маркиза?

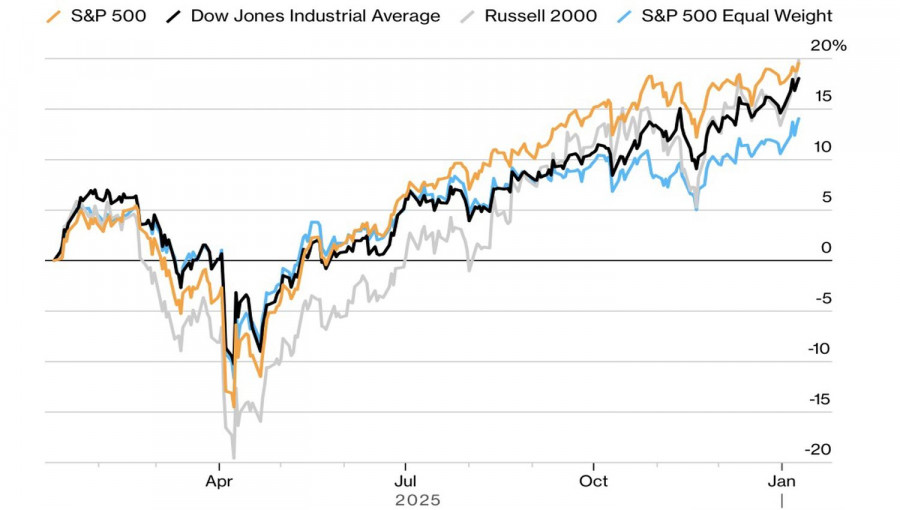

Динамика фондовых индексов США

S&P 500 приближается к психологически важному уровню 7000, индекс Доу-Джонса – к 50000 и отметился лучшим стартом года с 2003. Russell 2000 продемонстрировал самое большое недельное расхождение с широким фондовым индексом с 2024. Инвесторы скупают акции компаний с малой капитализацией как горячие пирожки. Эти бумаги чувствительны к состоянию здоровья американской экономики. А с ним все в порядке.

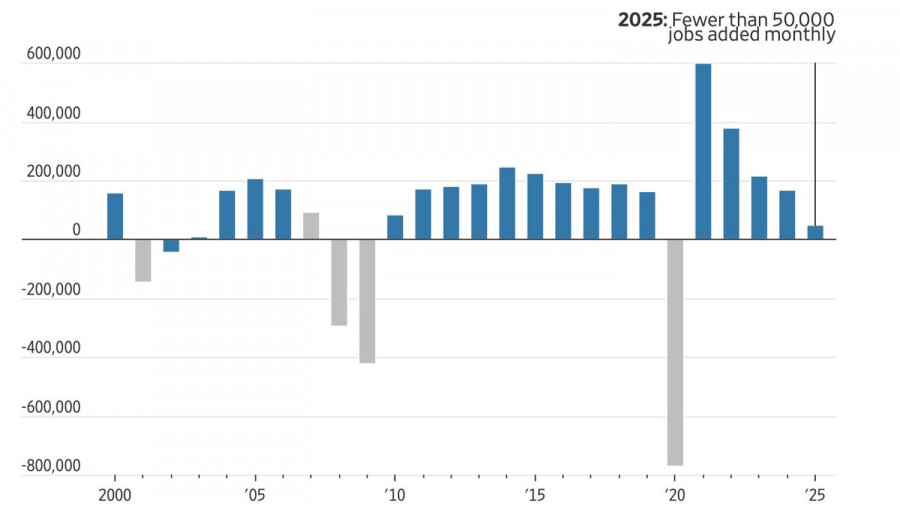

Доказательством являются последние сильные данные по Соединенным Штатам. Занятость выросла на 50 тыс. в декабре, как и прогнозировали эксперты Bloomberg, безработица упала до 4,4%. Инвесторы воспринимают охлаждение рынка труда с пониманием. Массовые депортации, сокращение государственного аппарата и снижение чистой миграции привели к уменьшению рабочей силы. Экономика и не должна добавлять более 50 тыс, чтобы в таких условиях выглядеть здоровой.

Динамика занятости в несельскохозяйственном секторе США

Еще одной причиной ажиотажного спроса на акции компаний с малой капитализацией является утрата надежд на успехи прежних лидеров. Впервые за несколько лет Великолепная семерка показала худший результат, чем S&P 500 по итогам 2025. Соотношение цены к форвардной прибыли по входящим в ее состав бумагам составляет 29. Очень высокий показатель, который не оправдывает высокую долю акций в портфелях. Идет ротация, которая плохо отражается на технологическом секторе.

За примером далеко ходить не нужно. Бумаги Apple падают восьмую торговую сессию подряд. Еще один такой шаг, и будет повторен зафиксированный в 1991 антирекорд. 8-дневная серия убытков имела место всего четыре раза в истории – в 1998, 2016, 2022 и 2025.

Однако нельзя сказать, что небо над S&P 500 безоблачно. Реанимация темы утраты независимости ФРС из-за судебного иска в отношении Джерома Пауэлла может запустить новый виток торговли «продай Америку». Если ФРС будет плясать под дудку Белого дома, это не понравится не только доллару США, но и американским фондовым индексам.

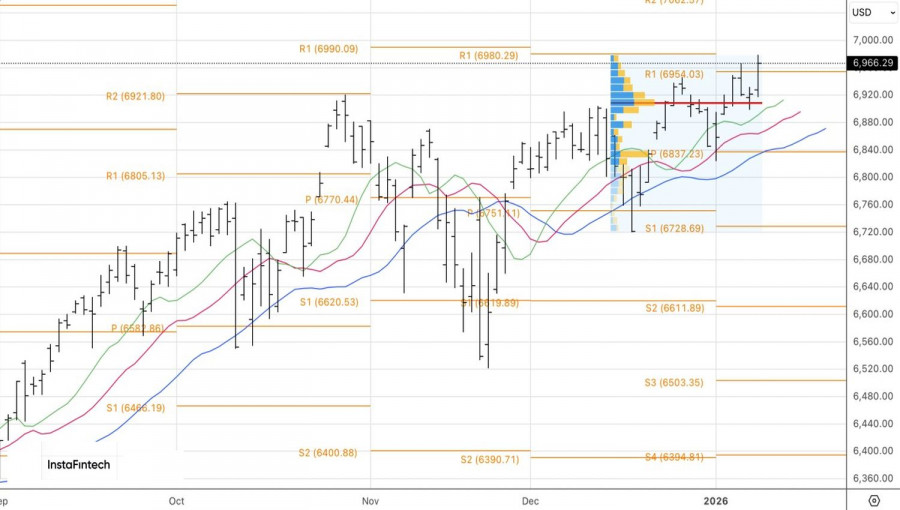

Технически на дневном графике S&P 500 имеет место восстановление восходящего тренда. Однако если «медведям» удастся увести котировки ниже справедливой стоимости на 6910, будет активирован разворотный паттерн Anti-Turtles. Появятся основания для продаж. Пока широкий фондовый индекс торгуется выше данной поддержки, имеет смысл придерживаться прежней стратегии покупок.

Вы сегодня уже поставили лайк статье

*Taqdim etilgan bozor tahlili axborot tavsifiga ega va bitim tuzish uchun ko'rsatma bo'lib hisoblanmaydi.